I vigilanti delle obbligazioni stanno mettendo alla prova la Fed sul tapering. Sullo sfondo della crescente fiducia nella ripresa globale e delle crescenti pressioni inflazionistiche, i rendimenti dei Treasuries USA a 10 anni sono saliti di 60 punti base dall'inizio dell'anno all'1,4%. Questo aumento non è dovuto ad aspettative più alte per i tassi a breve termine o per l'inflazione a lungo termine, ma piuttosto si basa sulla componente di incertezza dei rendimenti nominali, il premio a termine. Questo comprende il premio per il rischio di inflazione (incertezza dell'inflazione attesa) ma incarna anche gli effetti di smorzamento dei rendimenti del Quantitative Easing (estrazione della durata). Il recente aumento del premio a termine (+60 punti base su base annua) per la scadenza a 10 anni a 30 punti base - in territorio positivo per la prima volta in oltre due anni - implica che gli investitori stanno valutando l'incertezza dell'inflazione più alta e prezzando parte degli effetti del QE. I mercati obbligazionari, nella loro attuale euforia post-pandemica, hanno quindi abbracciato sempre più la narrazione del tapering e stanno ora mettendo alla prova l'impegno della Fed per una politica monetaria allentata di lunga durata.

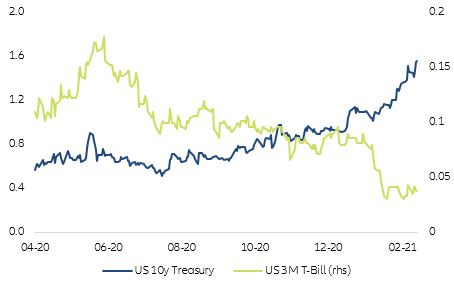

Un insolito modello di ripidità, con tendenze divergenti alle estremità della curva. Il riprezzamento del premio a termine ha portato a un significativo irripidimento della curva statunitense (spread di 3m-10 anni da ~80 punti a ~140 punti). Tuttavia, il modello sottostante è insolito, con un forte aumento sul lato lungo visto in parallelo con un calo sul lato corto (Figura 1).

Figura 1 - La parte corta e la parte lunga degli Stati Uniti si stanno allontanando (rendimento in %)

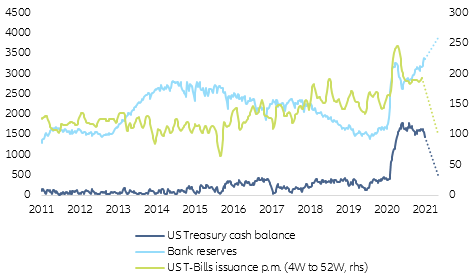

I T-bill statunitensi con scadenza a tre mesi sono scambiati a soli 4 punti base, dopo i 9 punti base di un mese fa. Il mercato monetario statunitense sta attualmente vivendo delle turbolenze dovute alla coincidenza di un'eccessiva liquidità e una crescente mancanza di garanzie sicure. Così, mentre tutti gli investitori stanno osservando da vicino la parte lunga, il colpo potrebbe venire dalla parte corta. Più recentemente, la compressione del collaterale ha già causato distorsioni sui tassi pronti contro termine più lunghi (cioè il tasso pronti contro termine a 10 anni). Ma il rischio molto più grande viene dalla crescente scarsità di collaterale a breve termine (i T-bill statunitensi) che ha un'importanza molto maggiore per il mercato dei pronti contro termine. In effetti, l'offerta di T-bills statunitensi potrebbe ridursi significativamente nei prossimi mesi. Il Tesoro statunitense ha già iniziato a ridurre la sua riserva di liquidità di 1,7 trilioni di dollari e potrebbe ridursi a 500 miliardi di dollari nei prossimi trimestri con il nuovo piano di stimolo. Nel frattempo, l'emissione mensile di T-bill statunitensi dovrebbe scendere a circa 100 miliardi di dollari (Figura 2).

Figura 2 - Saldo del Tesoro, riserve bancarie ed emissione di T-bills (in miliardi di dollari)

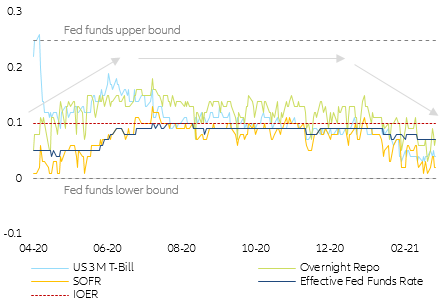

A sua volta, la riduzione del saldo di cassa del Tesoro USA causerà un aumento delle riserve bancarie. La combinazione tra la riduzione dell'offerta di T-bills e l'aumento delle riserve bancarie porterà a un'ulteriore pressione al ribasso sui tassi ultra-corti del mercato monetario. I tassi effettivi dei Fed Funds sono già scambiati a soli 7 punti base. Il SOFR (tasso di riferimento per il mercato delle operazioni pronti contro termine) è scambiato molto vicino allo zero (Figura 3). I tassi del mercato monetario che scivolano in territorio negativo sono ora abbastanza possibili. Ma sarebbe un problema così grande?

La Fed è esposta al rischio di credibilità e il mercato monetario potrebbe essere destabilizzato. In effetti, i rischi all'estremità corta della curva dei rendimenti americani ci sembrano attualmente più elevati di quelli associati all'aumento dei tassi a lungo termine. In primo luogo, la Fed corre il rischio di perdere credibilità, dato che si è sempre espressa chiaramente contro i tassi d'interesse negativi. Se i tassi del mercato monetario, in particolare i tassi effettivi dei Fed Funds, sfondano il corridoio dei tassi chiave (attualmente 0-25 punti base) al ribasso, ciò potrebbe dare l'impressione che la Fed stia perdendo la presa sull'area centrale della sua politica monetaria: i tassi ultra-corti. Non ci vorrebbe molto tempo perché i partecipanti al mercato mettano alla prova la credibilità della Fed anche sul lungo. La Fed si troverebbe allora nella spiacevole situazione di dover contrastare simultaneamente il calo dei tassi d'interesse sul breve e l'aumento dei tassi d'interesse sul lungo. In secondo luogo, i tassi d'interesse negativi potrebbero mettere sotto pressione i fondi del mercato monetario. Con quasi 4 trilioni di dollari di attivi in gestione, i fondi del mercato monetario americano sono un pilastro principale del mercato finanziario statunitense, e la stabilità del sistema finanziario globale dipende dal buon funzionamento del mercato monetario e dei pronti contro termine degli Stati Uniti. Molti depositanti li usano come conti bancari, dato che il loro valore di NAV normalmente viene scambiato costantemente a 1 dollaro USA. Se questo valore viene sottovalutato (rottura del dollaro) a causa di un reddito da interessi troppo basso (negativo), potrebbero verificarsi rapidamente delle distorsioni che si riverserebbero sull'intero sistema finanziario (vedi la Grande Crisi Finanziaria del 2008).

Figura 3 - Tassi ultra corti del mercato monetario statunitense che scivolano verso il basso (in %)

Una nuova "Operazione Twist" sarebbe una soluzione intelligente. Siamo quindi convinti che la Fed probabilmente sosterrà i tassi del mercato monetario se la tendenza al ribasso continua. Come potrebbe essere un tale intervento? L'aumento dello IOER (interesse sulle riserve in eccesso) o dell'overnight pronti contro termine sarebbe uno strumento appropriato. L'aumento dello IOER dagli attuali 10 punti base a 15-20 punti base potrebbe già ridurre significativamente la pressione al ribasso.

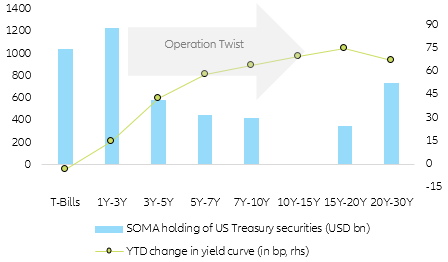

Figura 4 - La distorsione delle partecipazioni della Fed al Tesoro USA

Per contrastare il calo del collaterale (T-bills) la Fed potrebbe contemporaneamente intensificare le operazioni di pronti contro termine. Tuttavia, l'effetto netto di queste due misure sarebbe quello di togliere liquidità al sistema. Un rinnovo dell'"Operazione Twist" (acquisto simultaneo di titoli a lungo termine e vendita di titoli a breve termine) potrebbe anche fare il trucco. Facendo questo, la Fed prenderebbe due piccioni con una fava: prevenire i tassi d'interesse negativi sul breve e contrastare un'eccessiva tendenza al rialzo sul lungo. Molti investitori potrebbero essere colti in contropiede da una tale svolta.

Per anticipare la prossima mossa della Fed, si guardi la parte corta della curva. Ma in ogni caso, con l'interazione della politica fiscale espansiva e della politica monetaria allentata, dovremo vivere con tendenze opposte alle due estremità della curva. Una curva allungata in questo modo è più suscettibile alla volatilità e vediamo già i primi segni che questo sta influenzando temporaneamente la liquidità dei Treasuries USA. Se le tensioni si accumulano qui e aumentano il rischio di incidenti di mercato, la Fed interverrà sicuramente di nuovo con più forza. Se si vuole trovare questo innesco, si dovrebbe tenere d'occhio la parte corta.