Alla fine del 1° semestre 2020 stimiamo che i risparmi netti delle società non finanziarie dell'UE, vale a dire la liquidità derivante da attività operative, siano raddoppiati a oltre 700 miliardi di euro, ovvero oltre il 4,5% del PIL. In tempi di crisi, i ricavi delle imprese diminuiscono, ma ci sono anche tagli significativi nei piani di investimento, minori costi salariali, tasse più basse e tagli ai dividendi. Tutti questi fattori consentono alle società non finanziarie di aumentare le loro posizioni nette di liquidità, in una parola sola la cassa generata dalle attività operative. Con la crisi legata alla diffusione del Covid-19 abbiamo la conferma che le aziende ancora una volta si muovono in questa direzione.

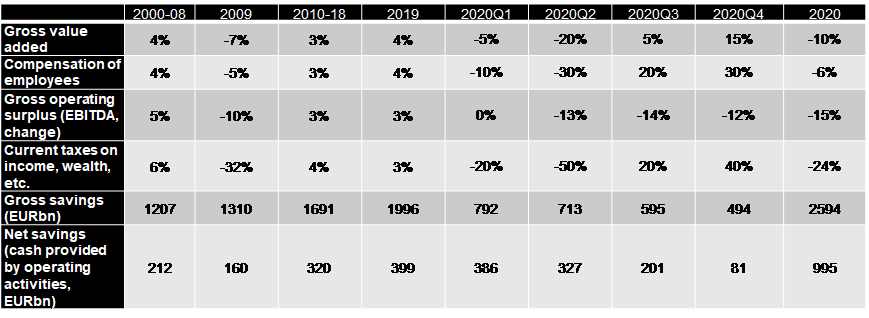

Nel primo semestre 2020, i regimi parziali di indennità di disoccupazione nella maggior parte dei paesi dell'UE sono riusciti a proteggere l'EBITDA (o margine lordo, ossia gli utili prima degli interessi, delle imposte, del deprezzamento e degli ammortamenti), delle imprese da cali molto più forti, in quanto si stima che i loro ricavi misurati come valore aggiunto lordo siano diminuiti in media del -13%. Prevediamo che l'EBITDA perderà il -13% nel secondo trimestre dopo essere rimasto stabile nel primo trimestre. La riduzione dei prezzi del petrolio ha anche aiutato le imprese a ridurre i loro consumi intermedi e a proteggere il loro margine lordo. Inoltre, le minori uscite fiscali, stimate in -30% rispetto al valore di fine 2019, hanno consentito alle imprese di migliorare il loro reddito disponibile lordo, o il risparmio lordo, del 30% (ossia di circa 360 miliardi di euro a 1,5 trilioni di euro) nel 1° semestre 2020 (cfr. figura 1). Pertanto, si prevede che i risparmi netti, vale a dire i risparmi lordi meno gli ammortamenti in conto capitale o la liquidità derivante dalle attività operative, siano raddoppiati a più di 700 miliardi di euro nel 1° semestre 2020. Rispetto al 2009, il risparmio netto è aumentato del 25%, attestandosi a 160 miliardi di euro nell'UE (cfr. figura 2).

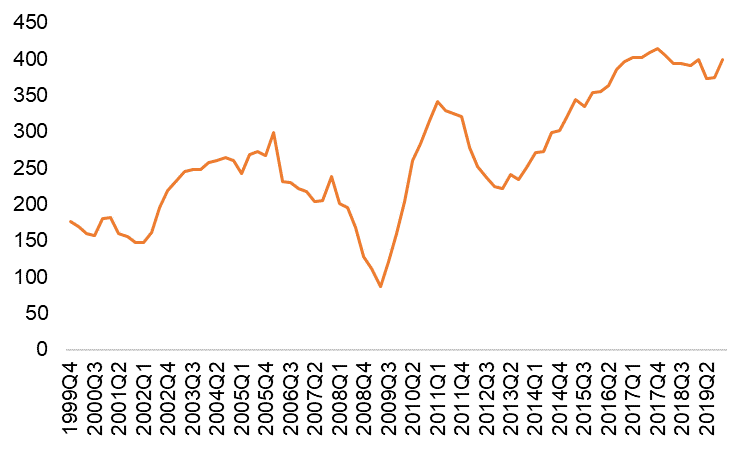

Dal marzo 2020, anche le società non finanziarie dell'UE si sono precipitate ad accumulare denaro come assicurazione contro l'incertezza, incoraggiate dagli oltre 1.000 miliardi di euro di garanzie pubbliche messe in atto dai governi europei per incentivare i prestiti bancari alle imprese ed evitare una crisi di liquidità (cfr. figura 3). In aprile, la crescita dei prestiti alle imprese ha raggiunto il livello più alto dal 2009, attestandosi al 6,6% annuo (in crescita di 73 miliardi di euro in aprile dopo i 121 miliardi di euro a marzo). In Francia, il totale dei prestiti garantiti dallo Stato era superiore a quelli concessi dagli altri paesi europei. Si prevede che raggiungeranno i 120 miliardi di euro entro settembre dagli attuali 85 miliardi di euro (e rispetto ai 300 miliardi di euro di garanzie totali). Un tasso di insolvenza stimato relativamente basso dal 5% al 10% nei prossimi tre o quattro anni potrebbe suggerire che gran parte di questi prestiti sono precauzionali contro un potenziale stress da liquidità.

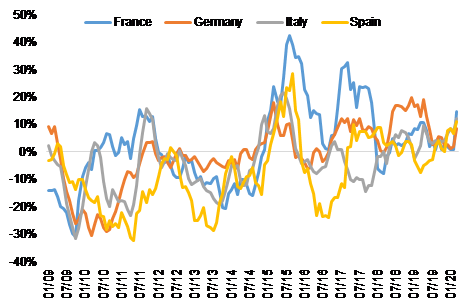

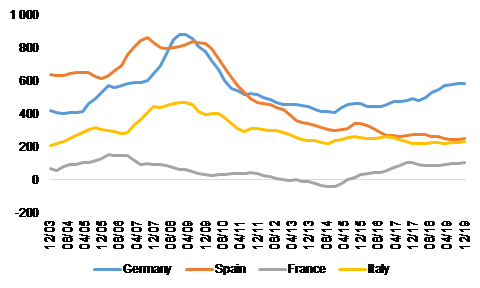

L'eccesso di liquidità – vale a dire la cassa netta più i nuovi prestiti bancari alle società non finanziarie meno gli investimenti fissi lordi – è aumentato nel 2009 ed è diminuito solo leggermente da allora, conseguenza del rallentamento della crescita della domanda interna, ma anche un segno di cautela da parte delle società non finanziarie. I prezzi più bassi delle materie prime, la riduzione delle imposte sulle società e la lenta crescita salariale dal 2009 hanno permesso alle società non finanziarie dell'UE di mantenere la liquidità netti relativamente elevati negli ultimi anni (cfr. figura 4). Inoltre, le imprese hanno beneficiato della politica monetaria molto accomodante. Ciò ha permesso loro di contrarre più prestiti bancari, in particolare dal 2015, quando la BCE ha attuato il suo programma di allentamento quantitativo (cfr. figura 3).

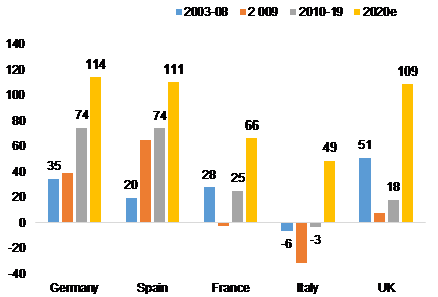

Se combiniamo entrambi – vale a dire liquidità netta e nuovi prestiti bancari sottraendo gli investimenti fissi lordi – otteniamo ciò che chiameremo liquidità in eccesso: le società non finanziarie, in primo luogo quelle tedesche, hanno costruito notevoli riserve di cassa nei loro bilanci (vedi Figura 5). Negli ultimi anni, l'accumulo di nuovi saldi di cassa da parte delle società non finanziarie, insieme all'aumento dei risparmi delle famiglie, e al calo della velocità di circolazione del denaro misurato come crescita del PIL, ci fa temere che l'accumulo di contanti nel settore privato nell'UE stia diventando endemico. Come forma di autoassicurazione contro le flessioni di redditività riflette la scarsa fiducia nella crescita futura, e la dice lunga sull'attività di investimento contenuta negli ultimi anni. Infine, l'accaparramento di denaro contante potrebbe potenzialmente portare a ritardi nei pagamenti e, addirittura, a insolvenze aziendali viste come una scappatoia.

Nel secondo semestre 2020 prevediamo che i risparmi netti delle imprese si ridurranno insieme al ritiro del sostegno statale e ai maggiori costi fissi, pur continuando a rimanere al di sopra della media del 2019 a 280 miliardi di euro (+180 miliardi di euro, pari all'1,2% del PIL dell'UE). Il miglioramento delle loro posizioni di cassa, unitamente a una politica monetaria molto accomodante fino al 2021, dovrebbe consentire alle imprese di aumentare la loro liquidità totale. Di conseguenza, le imprese sono in grado di aumentare i propri investimenti durante la fase di ripresa. Gli aumenti dei risparmi netti nel 2020 sono i più elevati in Italia, Regno Unito e Francia (cfr. figura 4). Riteniamo che la digitalizzazione dei processi produttivi, il riallineamento delle catene del valore e il miglioramento della distribuzione saranno al centro dell'attenzione. Ma ciò dipenderà da una rinnovata fiducia in un riavvio duraturo della crescita in Europa.

A tal riguardo, le decisioni politiche (economiche) dei prossimi mesi saranno decisive e avranno un peso maggiore del solito. Il sostegno pubblico per ridurre i costi fissi delle imprese (minori contributi sociali, minori imposte sulle società e/o incentivi fiscali per investire) sarà fondamentale, altrimenti le imprese potrebbero concentrarsi sulla protezione del loro flusso di cassa che potrebbe anche passare attraverso licenziamenti al fine di ridurre i costi legati ai salari. Ciò potrebbe portare a una riduzione degli investimenti futuri e/o dei pagamenti di dividendi, aumentando il rischio per una ripresa duratura prima che vengano raggiunti i livelli di ricchezza e prosperità pre-crisi. L'ampliamento dei regimi di prestiti statali garantiti nel primo semestre 2021 potrebbe anche essere favorevole per i futuri investimenti aziendali.