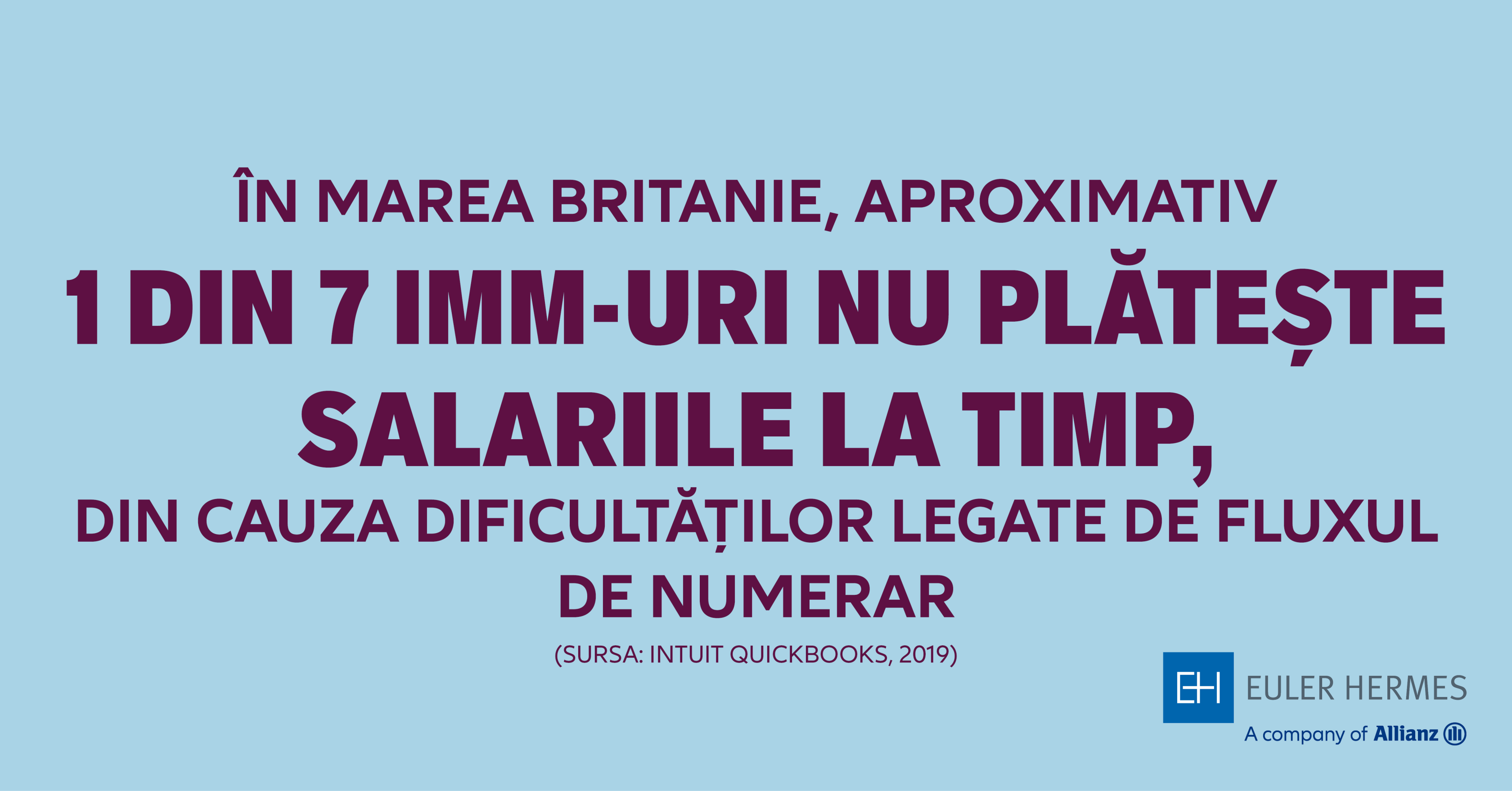

În Marea Britanie, aproximativ 1 din 7 IMM-uri nu reușește să plătească salariile la timp, din cauza dificultăților legate de fluxul de numerar (sursă: Intuit Quickbooks, 2019).

Acordarea unui credit comercial clientului dvs. are avantaje, dar ea generează totodată un cont de creanțe care vă împovărează capitalul circulant – deoarece este un numerar care nu se încasează la data facturării - creând astfel un deficit de flux de numerar.

În SUA, aproape o treime din proprietarii de întreprinderi mici spun că așteaptă mai mult de 30 de zile până să încaseze plățile cuvenite (sursa: Forbes 2019).

Mai presus de toate, vă expuneți riscurilor de credit, cum ar fi întârzierea plății sau neplata. Creanța dvs. comercială poate deveni apoi o creanță neperformantă, care este echivalentă cu o pierdere temporară sau permanentă de numerar, prin raportare la proiecțiile dvs. financiare.

O astfel de datorie neperformantă poate fi foarte dificil de recuperat, mai ales dacă clientul dvs. dă faliment. Deci, trebuie să fiți pregătiți să faceți față întârzierilor la plată și să investiți în procese eficiente de monitorizare și încasare a plăților și, dacă este necesar, să recurgeți la o agenție de recuperare a datoriilor.

Cu toate acestea, recuperarea internă a datoriilor implică costuri semnificative din punct de vedere al resurselor umane și tehnologice, costuri pe care, adeseori, un IMM nu și le poate permite.

În orice caz, există o serie de bune practici esențiale, de gestionare a riscului de credit comercial:

- Cunoașterea clientului este obligatorie: înainte de a tranzacționa cu un client nou, asigurați-vă că i-ați evaluat bonitatea. Pentru mai multe informații, citiți articolul nostru intitulat cum să evaluați bonitatea clienților dvs. , de pe website-ul nostru din SUA.

- Negocierea unor condiții de plată clare și adecvate.

- Stabilirea unor limite de credit cu clienții dvs. este o altă strategie utilă: suma creditului pe care îl acordați nu ar trebui să depășească un anumit plafon.

- Consolidarea procesului dvs. de facturare și de monitorizarea a plății facturilor.

În cazul în care clientul nu respectă termenele de plată, aveți dreptul să pretindeți penalități și dobânzi. În ultimă instanță, activele clientului pot servi drept garanție de rezervă.

În orice caz, trebuie să vă monitorizați întotdeauna poziția fluxului de numerar și să vă adaptați politica de credit comercial în consecință – în acest sens, consultați cartea noastră electronică Cum să vă protejați fluxul de numerar, pentru informații aprofundate.

O polită de asigurare a creditului comercial solidă rămâne cea mai sigură modalitate de a face față riscului de credit comercial și de a evita problemele legate de fluxurile de numerar.

În primul rând, asigurătorul vă ajută să evaluați situația financiară și bonitatea clienților dvs. existenți și noi. Apoi, stabilește o limită de credit pentru fiecare client. Limita de credit este suma maximă pe care asigurătorul o va compensa, dacă clientul respectiv nu achită plata.

Când tranzacționați cu clienții dvs. existenți, riscul de credit este acoperit până la limita stabilită. Grație resurselor și echipelor sale interne de experți, asigurătorul vă va informa cu privire la bonitatea clienților dvs., pentru a vă ajuta să identificați potențialii rău-platnici și să ajustați limitele de credit în momentul când condițiile economice se schimbă.

Din păcate, este imposibil să garantăm că 100% din facturile dvs. vor fi achitate - mai ales dacă clienții dvs. sunt din alte țări.

În caz de neplată, asigurătorul creditului dvs. comercial investighează cazul și vă despăgubește în limita sumei asigurate.

Dreptul comercial este adesea complex și diferă foarte mult de la o țară la alta. Companii precum Allianz Trade posedă cunoștințe aprofundate despre situațiile și legislațiile locale, fiind astfel capabile să gestioneze eficient procesele de recuperare a creanțelor, care pot fi uneori de lungă durată. Rapoartele noastre de risc de țară vă oferă sfaturi privind gestionarea eficientă a acestor riscuri și practici locale.

Cu polița de asigurare a creditului comercial aveți garanția că veți fi despăgubit rapid, în cazul unei datorii neperformante. În consecință, raportul fond de rulment-vânzări se îmbunătățește și incertitudinea cu privire la intrările dvs. de numerar scade dramatic.

Asigurarea creditului comercial vă permite, de asemenea, să vă îmbunătățiți substanțial DSO (durata de încasare a creanțelor) , adică numărul mediu de zile necesar pentru recuperarea unei plăți, după efectuarea unei vânzări.

Pentru dvs., o astfel de asigurare reprezintă garanția că vă veți putea gestiona operațiunile și investițiile eficient, pe termen scurt și mediu, și că afacerea dvs. va continua să crească.

Contractarea unei polițe de asigurare a creditului comercial este, de asemenea, o modalitate de a da un sentiment de siguranță partenerilor dvs. financiari. Bancherii sau acționarii dvs. nu își vor face griji cu privire la stabilitatea financiară a companiei dvs. și vor fi mai dispuși să garanteze finanțarea acesteia.

Asigurarea creditului comercial este un instrument esențial pentru construirea unei politici echilibrate de gestionare a fluxului de numerar. Această soluție vă permite să vă protejați și să accelerați dezvoltarea dvs. comercială, controlând în același timp riscurile pe care creditul comercial le prezintă pentru fluxul de numerar. Beneficiați astfel de toate avantajele unei strategii de credit comercial eficiente și reziliente.