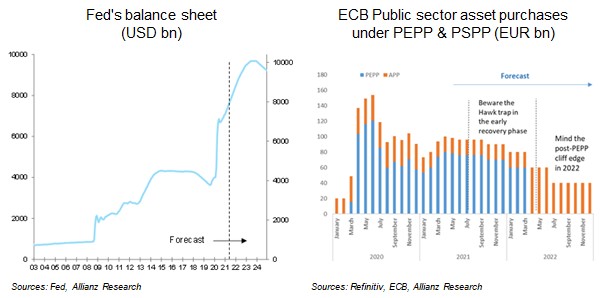

Encruzilhada política pela frente para a Europa, mas sem repetição da crise de 2012 em 2022. A Europa aprendeu com seus erros de crise do passado, então não espere ver nenhum aperto fiscal ou monetário antes do segundo semestre de 2022. Na verdade, o fundo Next Generation da UE, fornecerá um aumento de +1 pp no PIB europeu em 2021 e também amortecerá as necessidades de consolidação fiscal com donativos não incluídos nos cálculos do déficit nacional. Enquanto isso, o BCE analisará a ultrapassagem temporária da inflação e se concentrará na manutenção das condições de financiamento favoráveis, fechando os spreads e aumentando a margem de manobra da política por meio da revisão da estratégia, conforme os limites da dívida alemã se aproximam. Entre os grandes países da UE, a Itália será a que mais ampliará seu espaço fiscal (déficit público de 11,8% e 5,8% do PIB em 2021 e 2022) e, ao mesmo tempo, receberá a maior parcela do Fundo de Recuperação da UE (192 bilhões de euros). A perspectiva de uma integração fiscal duradoura no bloco depende, portanto, do sucesso do plano de recuperação italiano. Se a implementação for eficaz, a Itália pode reconquistar credibilidade política. Com as compras do BCE, as variáveis fiscais perderam muito de seu poder explicativo para movimentos de spread; uma perigosa ampliação do spread só é provável se o “put Draghi” expirar e o risco político (“Italexit”) reaparecer. Neste contexto, as eleições gerais do primeiro semestre de 2023 são o próximo evento decisivo. Considerar as eleições nacionais em outros pesos-pesados políticos importantes, Alemanha (caso-base: coalizão CDU / Partido Verde) e França, manterá o ímpeto de integração na UE até a primavera de 2022, enquanto a partir daí esperamos ver mais evolução (investimento em verde e digital) do que revolução . Na França, por um lado, para evitar qualquer descontentamento social, não esperamos que o governo implemente qualquer reforma ambiciosa e polêmica até as eleições. Por outro lado, o presidente Macron também precisará tranquilizar o eleitorado em relação aos compromissos pré-Covid, como a reforma da previdência, que ainda se qualifica como uma “necessidade absoluta”. Nesse contexto, há uma pequena chance de que o governo pressione por uma versão mais branda da reforma, que provavelmente gerará protestos e agitação social novamente.

Formulação de políticas: o intervencionismo ainda estará em ação em 2021. Evitar os erros de um aperto fiscal precoce ou desordenado será fundamental para a sustentabilidade da recuperação. A China já está empenhada em reduzir seus impulsos monetários/fiscais e outros países podem ser tentados a fazer o mesmo. No entanto, o encerramento prematuro dos mecanismos de assistência poderia, por exemplo, ser o estopim de uma nova onda de insolvências entre as empresas. Trazer perspectivas de longo prazo para o setor corporativo com projetos de infraestrutura e políticas industriais poderia restaurar a confiança e liberar o excesso de caixa no setor privado. No Reino Unido, por exemplo, a eliminação progressiva das medidas de apoio deve durar um ano inteiro. O esquema de empréstimo para recuperação com garantia estatal termina em dezembro de 2021, o alívio das taxas comerciais em março de 2022, a taxa reduzida de IVA em abril de 2022 e o esquema de empréstimo hipotecário com garantia estatal em dezembro de 2022.

Uma normalização assimétrica do risco de crédito entre os setores. As intervenções estatais massivas ajudaram a suprimir uma onda significativa de insolvências em 2020, com o ano terminando com uma queda global de -12%, em vez de um aumento de +40%. De fato, o caixa nos balanços das companhias aumentou, mas o mesmo aconteceu com a dívida corporativa. Isso fará com que as empresas europeias aumentem suas margens operacionais para manter sua dívida sustentável (em 1,5 pp em média, todo o resto sendo igual). Além disso, a assimetria setorial do choque levou a uma ampla heterogeneidade entre os setores em termos de receita, lucros e impacto nos resultados. As classificações de risco de crédito registraram fortes alterações nos setores que sofreram o impacto das restrições de forma negativa (hotéis, restaurantes e transporte) e positiva (químicos, farmacêuticos, varejo e agroalimentar). A recuperação global em forma de V levará a um reequilíbrio nas classificações de crédito, mas a heterogeneidade entre os setores provavelmente prevalecerá até 2023.

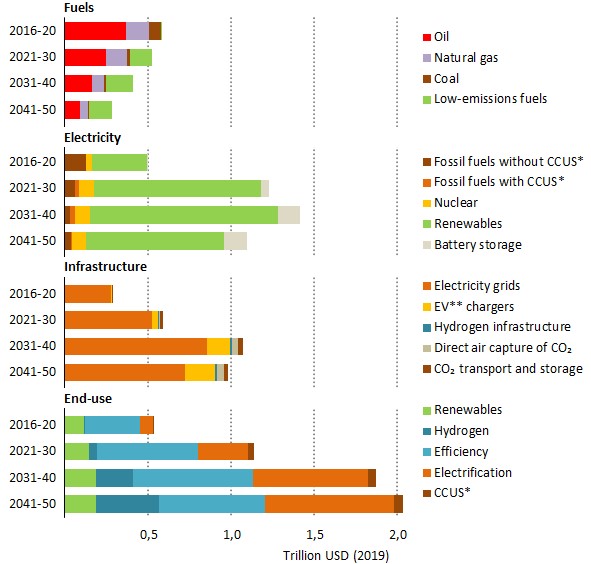

A economia global pode convergir espontaneamente para um novo plano Marshall para uma recuperação favorável do clima. Calculamos que o pacote de infraestrutura de 2,3 trilhões de dólares tem o potencial de manter o crescimento dos EUA próximo a +2% até 2030. No entanto, o risco de execução pode representar um problema para o Fundo de Recuperação de 750 bilhões de euros da UE. O acompanhamento da demanda no médio prazo será fundamental para liberar o excesso de poupança não consumido. Cerca de 40% do excesso de caixa das famílias e empresas (atualmente em mais de 10% do PIB nos EUA e na Europa) se transformará em gasto no final do ano, graças à alta da demanda reprimida. A liberação dos 60% restantes dependerá do tamanho de um choque de confiança positivo que somente um plano fiscal massivo e coordenado de longo prazo pode iniciar. Nas projeções da Agência Internacional de Energia, para uma transição compatível com a emissão líquida zero, os investimentos precisam aumentar rapidamente nos setores de geração de eletricidade, infraestrutura e uso final, enquanto os investimentos em combustíveis fósseis devem cair drasticamente.

Figura 5: Necessidades de investimento de energia anual médio global projetado para a transição de energia líquida a zero.